Hoe vind je ondergewaardeerde aandelen?

Inhoudsopgave

In de wereld van beleggen is het vinden van ondergewaardeerde aandelen een soort heilige graal. Maar wat betekent dit precies? Simpel gezegd, ondergewaardeerde aandelen zijn aandelen die minder kosten dan hun werkelijke waarde.

Voor waardebeleggers is het vinden van deze aandelen van cruciaal belang. Deze aandelen bieden een kans op een hoger rendement, omdat ze de potentie hebben om in waarde te stijgen zodra de markt hun ware potentieel herkent.

In dit artikel leer je hoe je deze verborgen juweeltjes kunt vinden met behulp van effectieve tools zoals aandelenscreeners en diepgaande financiële analyses.

Stap 1: Gebruik een Aandelenscreener

Met tienduizenden aandelen beschikbaar op internationale markten, is het echter een onmogelijke taak voor zelfstandige beleggers om ze allemaal grondig te analyseren. Hier komt een aandelenscreener van pas. Dit hulpmiddel helpt beleggers bij het filteren van aandelen op basis van specifieke criteria, zoals prijs, winst, en marktkapitalisatie, om zo een beheersbare lijst van kandidaten te creëren.

Echter, het is belangrijk om te beseffen dat een aandelenscreener slechts een hulpmiddel is voor een eerste beoordeling. De aandelen die eruit voortkomen, moeten nog steeds grondig worden geanalyseerd voordat een koopbeslissing wordt genomen.

Laten we enkele van de belangrijkste financiële ratio's bekijken die gebruikt kunnen worden voor deze bulkanalyse:

- Koers-Winstverhouding (K/W): Deze ratio vergelijkt de marktprijs van een aandeel met de winst per aandeel. Een lagere K/W kan duiden op onderwaardering, maar het is belangrijk op te merken dat K/W-ratio's sterk kunnen verschillen tussen industrieën. Het kan dus effectiever zijn om eerst te filteren op een specifieke industrie en daarna pas op K/W.

- Prijs-Boekwaardeverhouding (P/B): Deze ratio meet de marktwaarde van een aandeel ten opzichte van de boekwaarde van het bedrijf. Hoewel een lage P/B kan wijzen op onderwaardering, is het goed om te weten dat deze ratio minder relevant kan zijn voor bedrijven waarbij de marktwaarde meer gebaseerd is op toekomstige winstverwachtingen dan op de boekwaarde.

- Dividendrendement: Dit toont het percentage van de aandelenprijs dat terugkeert naar de aandeelhouder in de vorm van dividenden. Een hoog dividendrendement kan aantrekkelijk zijn, maar het is ook belangrijk om de duurzaamheid van deze dividenden te beoordelen.

- Rendement Op Activa (ROA): De ROA geeft aan hoe winstgevend een bedrijf is in verhouding tot zijn totale activa. Een hogere ROA duidt op efficiëntie in het gebruik van activa om winst te genereren, wat aantrekkelijk kan zijn voor beleggers.

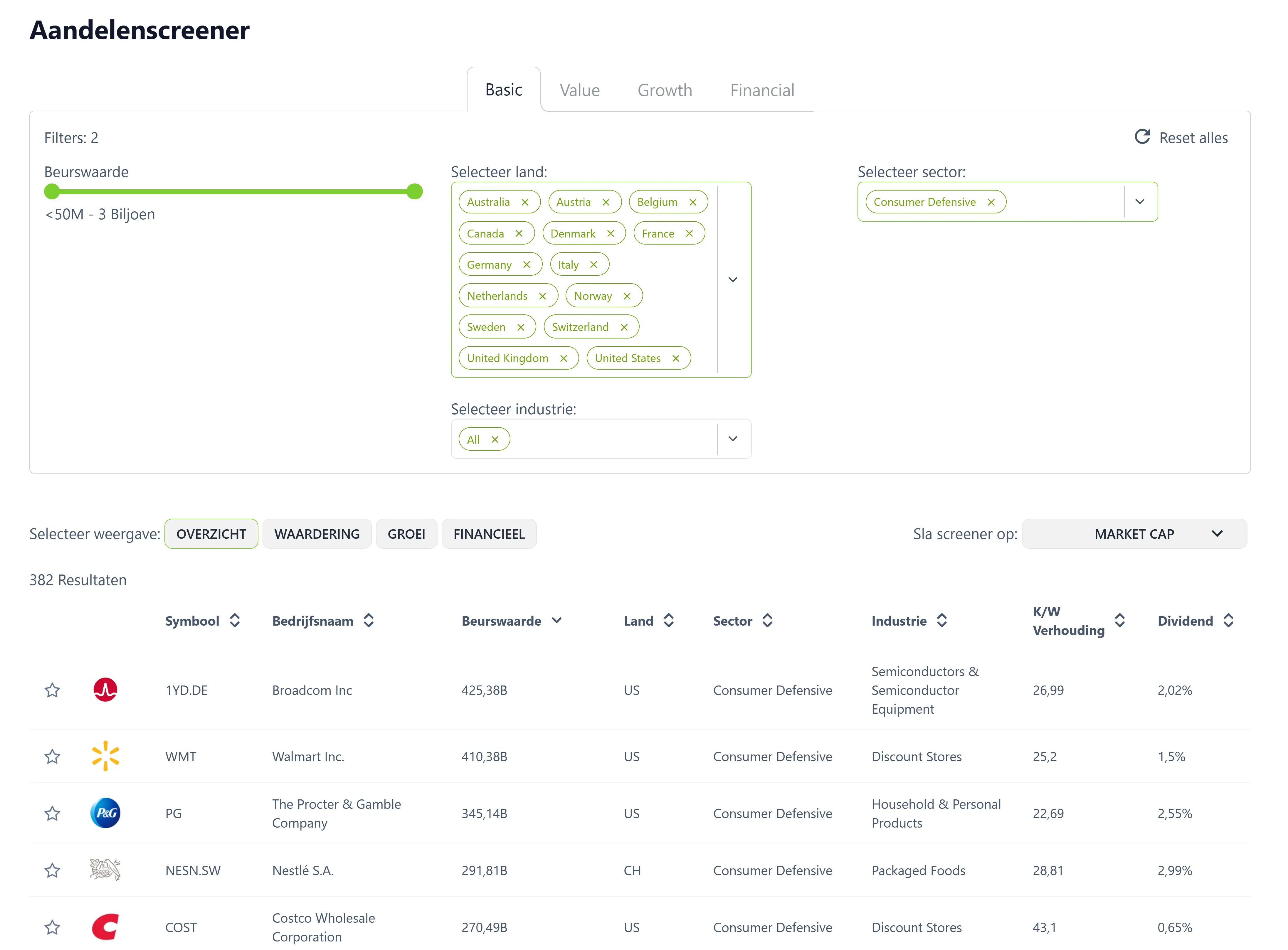

Laten we nu eens gaan kijken naar de aandelenscreener van investcroc. Allereerst is je te richten op de algemene filter zoals het land, sector en industrie. In dit voorbeeld richten we ons een aantal westerse landen en de sector ‘Consumer Defensive’. Hierdoor hebben we natuurlijk gelijk al een veel beperktere aandelenlijst over.

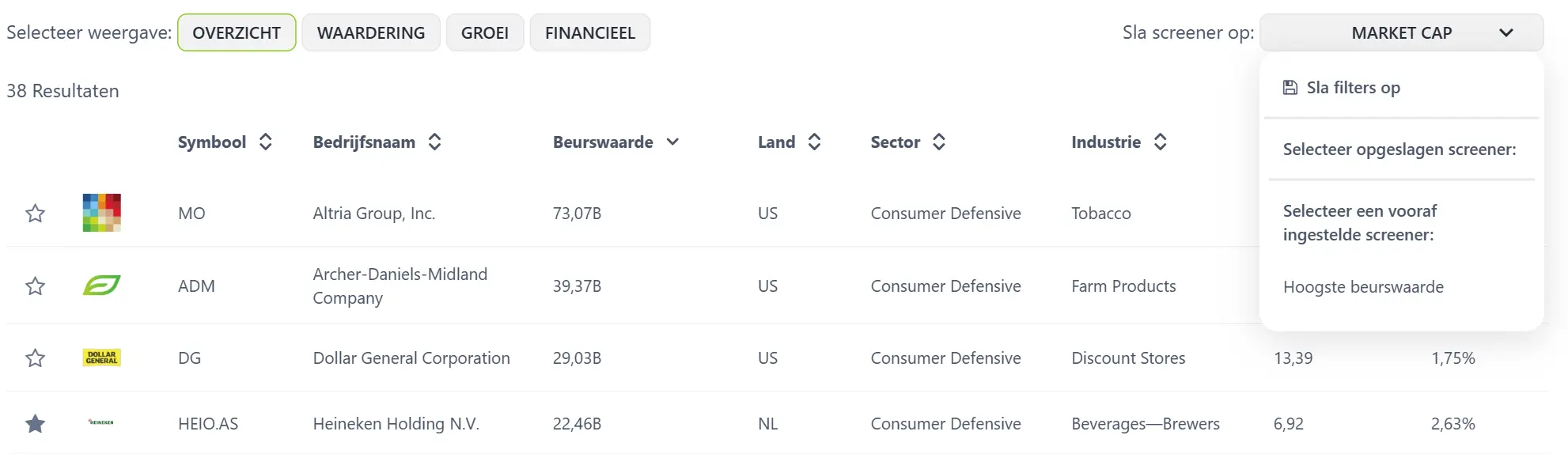

Vervolgens kunnen we bijvoorbeeld filteren op de ratio ROA van boven de 5% en een K/W verhouding van onder de 15. Zo houden we al vrij snel een beperkte selectie aandelen over die we later grondig kunnen bekijken. Het is ook handig om de aandelen (of een aantal aandelen) op te slaan in je watchlist, op deze manier sla je de aandelen op zodat je later verder kunt gaan met je analyse.

Over het algemeen verscheelt het veel per belegger waar die naar op zoek is waardoor het belangrijk is om je eigen onderzoek te doen om te bepalen op welke ratios je wilt filteren. Wanneer je dit hebt gedaan is het handig om je aandelenscreener op te slaan zodat je later je screener weer opnieuw kunt gebruiken.

Bij het gebruiken van deze ratio's in een aandelenscreener, is het cruciaal om rekening te houden met de specifieke kenmerken en trends binnen verschillende industrieën en markten. Deze ratio's bieden een eerste inzicht, maar moeten altijd worden aangevuld met grondig onderzoek en analyse. Daarom gaan we ons hieronder richten op de fundamentele analyse.

Stap 2: Fundamentele Analyse van een Aandeel

De fundamentele analyse is het proces waarbij je kijkt naar de financiële gezondheid van een bedrijf om te beoordelen of zijn aandelen een goede investering zijn. Dit doe je door drie belangrijke financiële overzichten te analyseren: de winst- en verliesrekening, de balans, en het kasstroomoverzicht. Hieronder geven we per onderdeel een overzicht van de belangrijkste financiële indicatoren die je kunt bekijken.

Analyseren van de Winst- en Verliesrekening

- Omzet en Inkomsten Groei: Controleer of het bedrijf elk jaar meer verkoopt en meer winst maakt.

- Bruto- en Netto-winstmarges: Kijk hoeveel winst er overblijft na aftrek van kosten. Hogere marges betekenen meer winst van elke verkochte euro.

- Kostenbeheersing: Beoordeel of het bedrijf zijn kosten goed onder controle houdt.

- Earnings per Share (EPS): Bekijk de winst per aandeel. Een stijgende EPS is een positief teken.

Laten we deze criteria toepassen op een praktijkvoorbeeld, bijvoorbeeld het aandeel Apple. Allereerst analyseren we de winst- en verliesrekening van Apple. Het valt direct op dat zowel de omzet als de netto inkomsten in de afgelopen 10 jaar aanzienlijk zijn gestegen, wat een sterk positief signaal is.

Bovendien zijn de bruto- en netto-winstmarges stabiel gebleven, wat duidt op een effectieve kostenbeheersing. Dit benadrukt het vermogen van Apple om de uitgaven in balans te houden met de inkomsten. Tot slot toont de Earnings per Share (EPS) ook een opwaartse trend, wat wijst op een toenemende winstgevendheid per aandeel. Dit alles samen geeft een positief beeld van Apple's financiële gezondheid en groeipotentieel.

Analyseren van de Balans

- Activa vs Passiva: Zorg ervoor dat het bedrijf meer bezittingen (activa) heeft dan schulden (passiva).

- Liquiditeit: Controleer of het bedrijf genoeg middelen heeft om zijn korte termijn schulden te betalen.

- Schuldpositie: Beoordeel hoeveel schuld het bedrijf heeft in vergelijking met zijn eigen vermogen.

- Afschrijvingen: Begrijp hoe het bedrijf de waarde van zijn bezittingen over tijd vermindert.

Laten we weer het aandeel Apple gebruiken als praktijkvoorbeeld. Dit keer pakken we de balans van Apple erbij. Apple toont een sterke financiële structuur met meer activa dan passiva, duidend op financiële stabiliteit. De liquiditeit is hoog, met voldoende middelen om kortetermijnschulden te dekken, wat wijst op operationele veerkracht. De schuldpositie is goed beheerd met een gezonde schuld-tot-eigen-vermogen ratio. Afschrijvingen worden consistent toegepast, wat helpt bij het waarderen van de activa over tijd. Dit geeft aan dat Apple een solide balans heeft.

Analyseren van het Kasstroomoverzicht

- Operationele Kasstroom: Kijk of het bedrijf een stabiele cashflow heeft uit zijn normale bedrijfsactiviteiten.

- Investeringsactiviteiten: Beoordeel waar het bedrijf zijn geld in investeert en hoe dit zijn toekomstige groei kan beïnvloeden.

- Financieringsactiviteiten: Analyseer hoe het bedrijf zijn activiteiten financiert, bijvoorbeeld via schulden of door het uitgeven van aandelen.

Opnieuw kijken we naar Apple. Apple genereert een sterke en stabiele operationele kasstroom, een teken van efficiënte bedrijfsvoering en financiële gezondheid. Investeringen zijn strategisch gericht op groei en innovatie.

Samengevat toont Apple's financiële analyse aan dat het bedrijf goed gepositioneerd is voor toekomstige groei, met een solide balans en effectieve kasstroombeheer, wat het mogelijk een aantrekkelijk aandeel maakt voor waardebeleggers.

Door deze drie overzichten zorgvuldig te bestuderen, kun je een goed beeld krijgen van de financiële gezondheid en toekomstperspectieven van een bedrijf. Deze informatie helpt je om te bepalen of een aandeel een verstandige investering is. Het is belangrijk om een breed scala aan factoren te overwegen en niet alleen op financiële cijfers te vertrouwen. Fundamentele analyse is een krachtige tool, maar het is slechts één deel van het maken van doordachte investeringsbeslissingen.

Stap 3: Intrinsieke Waarde van een Aandeel berekenen

Na het uitvoeren van de fundamentele analyse, is de volgende stap het berekenen van de intrinsieke waarde van het aandeel. Dit kan gedaan worden met de Discounted Cash Flow (DCF) methode, een waarderingstechniek die helpt bij het bepalen van de waarde van een aandeel. Het kernidee van de DCF-methode is het berekenen van de huidige waarde van alle toekomstige kasstromen die een bedrijf verwacht te genereren. Dit proces assisteert beleggers bij het bepalen of een aandeel onder- of overgewaardeerd is ten opzichte van zijn huidige marktprijs.

Kernpunten van de DCF Methode:

- Toekomstige Kasstromen: Schat de kasstromen die het bedrijf in de toekomst zal genereren. Deze schattingen zijn gebaseerd op historische gegevens, bedrijfsplannen en marktvooruitzichten.

- Discount Rate: Kies een passend rentepercentage (vaak de Weighted Average Cost of Capital of WACC) om de toekomstige kasstromen terug te rekenen naar hun huidige waarde. Dit tarief weerspiegelt het risico verbonden aan de investering.

- Huidige Waarde: Bereken de huidige waarde van deze toekomstige kasstromen door de discount rate toe te passen. Dit geeft een schatting van hoeveel die toekomstige geldstromen nu waard zijn.

- Terminal Value: Schat de waarde van het bedrijf aan het einde van de prognoseperiode. Dit is vaak gebaseerd op de aanname dat het bedrijf na deze periode tegen een constant tarief blijft groeien.

- Intrinsieke Waarde per Aandeel: Trek van de totale berekende waarde de schulden van het bedrijf af en deel dit door het aantal uitstaande aandelen om de intrinsieke waarde per aandeel te bepalen.

Belangrijk om te Weten:

- De DCF-methode vereist zorgvuldige schattingen en veronderstellingen. Kleine veranderingen in deze aannames kunnen een grote impact hebben op de waardering.

- Het is een nuttige techniek, maar moet worden gecombineerd met andere vormen van analyse om een volledig beeld te krijgen van de waarde en het potentieel van een aandeel.

Door gebruik te maken van de DCF-methode kunnen beleggers een weloverwogen besluit nemen over de waarde van een aandeel, gebaseerd op de verwachte toekomstige prestaties en niet alleen op de huidige marktprijs.

Conclusie

In deze uitgebreide gids hebben we de methoden verkend om ondergewaardeerde aandelen te vinden en te evalueren. Door middel van aandelenscreeners, fundamentele analyse en de Discounted Cash Flow (DCF) methode, kunnen beleggers het potentieel van aandelen ontdekken die de markt mogelijk over het hoofd heeft gezien.

Het is belangrijk om te onthouden dat investeren zowel kunst als wetenschap is, waarbij een zorgvuldige overweging van financiële indicatoren en markttrends cruciaal is. Hoewel geen enkele methode volledige zekerheid biedt, biedt deze gecombineerde aanpak een robuust kader voor het maken van weloverwogen investeringsbeslissingen. Door deze strategieën toe te passen, kunnen beleggers hun kansen vergroten om aandelen te vinden die niet alleen ondergewaardeerd zijn, maar ook een sterk groeipotentieel hebben voor de toekomst.